개인형 IRP는 최대 16.5%에 달하는 세액공제, 과세이연, 연금수령시 저이율 과세 등의 혜택과 이연된 세금의 복리투자효과에 더하여 투자운용으로 수익률까지 더할 수 있는 퇴직연금 상품으로 개인의 노후 대비를 위해 꼭 들어야 할 상품 중에 하나일 수 있는데요.

기존 포스팅에서는 이러한 개인형 IRP 상품의 장점과 단점에 대해 다루어 보았습니다.

개인형 IRP 세액공제 : 세금 부담 줄이고 노후 대비하기

이번 포스팅에서는 이런 개인형 IRP 계좌 개설 방법과 계좌 개설시 염두해 두어야 할 사항들에 대해 정리해 보도록 하겠습니다.

목 차

개인형 IRP 계좌 개설

IRP 계좌는 크게 은행, 보험사, 증권사 이렇게 3군데에서 만들 수 있습니다.

각 금융기관마다 수수료와 투자가 가능한 상품군이 다르기 때문에 자신에게 맞는 곳을 선택해서 개설하면 되는데요.

다만 금융회사 별로 딱 한 개의 계좌만 개설이 가능합니다.

따라서 퇴직급여 수령용 및 소득공제 혜택용 등 목적을 달리하고 싶다면 각각 다른 금융회사에서 계좌를 개설하면 됩니다.

어떤 금융회사에서 가입했느냐에 따라서 계좌의 수익이 달라질 수 있기 때문에 아래의 요소를 잘 비교해 보면서 가입할 금융회사를 선택해야 합니다.

IRP 계좌 개설시 살펴보아야 할 것

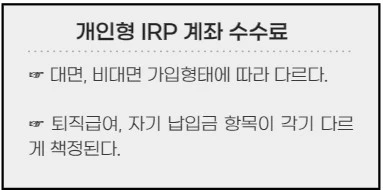

1) 수수료

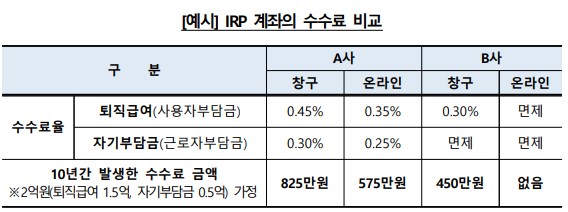

수수료는 의외로 IRP 수익률에 큰 차이를 만듭니다.

수수료는 보통 계좌관리에 대한 대가, 운용상품 제공 등의 운용관리에 대한 대가 등에 부과되는 비용인데요. 각 금융회사마다 또한 가입시 형태 등에 따라 많은 차이가 있습니다.

2023년 평균 IRP 수수료는 약 0.33%정도인데요. 기존보다 금융회사간 경쟁이 치열하다보니 많이 낮아진 수치입니다.

이런 수수료는 프로모션이 진행될 때나 온라인이나 모바일 앱을 통한 비대면 개설시 수수료 면제 혜택을 진행하는 금융회사도 있으니 이를 잘 활용하는 것이 좋겠습니다.

또한 이러한 수수료는 보통 퇴직할 때 받은 퇴직급여와 소득공제 혜택 등의 목적을 위해 가입자가 직접 납입한 자기납입금(자기부담금)에 각각 다르게 적용되는 경우가 많습니다. 가입시 이 부분에 대해 잘 확인하고 가입하는 것이 좋겠습니다.

또한 같은 금융기관이라도 매번 프로모션 등으로 상황에 따라 수수료율이 유동적으로 변하기도 하니 가입시 여러 금융기관을 비교해 보면서 자신의 상황에 맞게 가입하시면 됩니다.

IRP 계좌는 퇴직한 이후에도 연금수령 종료시점까지 장기간 유지할 수 있기 때문에 수수료가 수익률에 미치는 영향이 다소 클 수 있다는 점도 유념해야 합니다.

금융감독원에서는 금융회사별 수수료를 비교할 수 있도록 공시를 하고 있으니 참고하면 됩니다.

👉 금융감독원 IRP 등 퇴직연금 수수료 비교 바로가기

2) 투자할 수 있는 상품종류

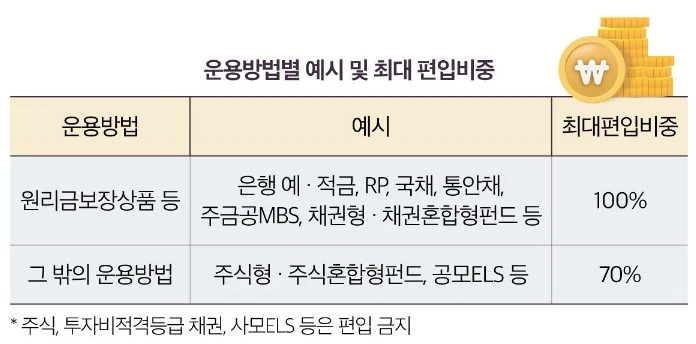

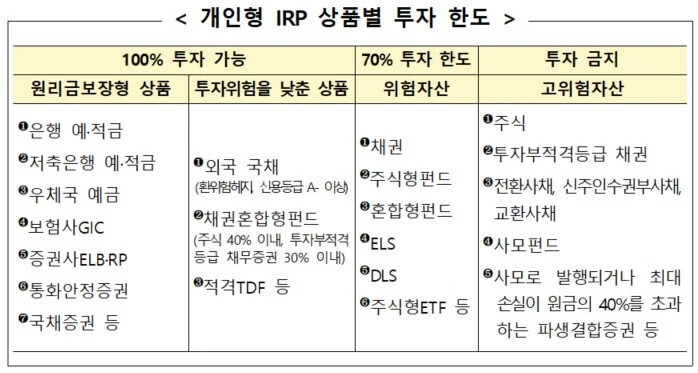

IRP는 가입자가 운용상품의 종류에 따라 투자 한도를 설정할 수 있는데요. 위험자산에 최대 70%까지 투자 한도 설정을 할 수 있습니다. 물론 안전자산에만 100%로 설정할 수도 있습니다.

여기서 100% 투자가 가능한 안전자산에는 원리금 보장 상품인 은행, 저축은행, 우체국 등의 예,적금, 정부 및 공공기관이 보장하는 국채증권, 통화안정증권, 외국 국채, 채권혼합형펀드, 적격 TDF 등이 있습니다.

최대 70%까지 투자가 가능한 위험자산의 종류에는 주식형펀드, 혼합형펀드, 공모ELS, DLS, 주식형 ETF 등이 있습니다.

이러한 위험 자산은 수익률을 높일 수 있는 방법이기도 하지만 또한 원금 손실 가능성도 있으니 이를 염두해 두어야 합니다.

한편 개별 주식이나 투자부적격등급 채권, 전환사채, 사모펀드 등의 고위험자산에 속하는 상품들은 IRP 투자 상품에 포함되지 않습니다.

<출처 : 금융위원회>

3) 각 금융기관별 차이

IRP은 은행, 보험사, 증권사 별로 제공하는 상품의 종류가 다릅니다.

보통 은행에 가입하면 정기예금, 펀드, ETF 중에서 선택할 수 있고

보험사는 금리형 보험, 펀드 중에서,

증권사는 정기예금, 증권사 ELB, 펀드, 국내 상장 ETF, 리츠 등 다양한 상품을 선택할 수 있습니다.

(ETF 거래의 경우 증권사는 실시간 거래 및 매수,매도 호가 지정이 가능한 반면에, 은행,보험사의 경우는 실시간 거래 및 매수,매도호가 지정이 불가합니다.)

보통 은행과 보험사는 좀 더 안전추구형 상품을, 증권사는 투자수익 추구형 상품을 선택하게 될 수 있습니다.

한편 보험사는 IRP로 연금을 수령할 시점에 종신형 연금상품으로 전환 가능하도록 상품구성이 되기도 하기에 연관 상품을 잘 확인해보아야 하고 또한 공격적인 투자로 투자 수익률을 높이길 원하는 분들은 증권사의 적격 TDF, 주식형 ETF 등을 고려 대상으로 삼을 만 하겠습니다.

4) 각 금융회사별 수익률

은행, 보험사, 증권회사 별 그동안의 수익률을 비교해 보는 것도 계좌 개설시에 확인해 보아야 할 사항인데요.

대체적으로 퇴직연금 운용 수익률은 증권사, 보험사, 은행 순으로 높은 수준을 나타내고 있습니다.

<출처 : 여성경제신문, 2023.12.17>

각 금융회사별 IRP 운용 수익률은 아래 사이트를 통해 직접 비교해 보실 수 있습니다.

이상으로

개인형 IRP 계좌 개설 방법과 개설시 주의해서 살펴보아야 할 사항 4가지에 대해 살펴보았습니다.

세금 혜택 뿐만 아니라 자금운용으로 인한 수익까지 얻을 수 있는 많은 장점이 있기에

아직까지 가입하지 않은 분들이라면 꼭 가입을 고려해 보시기 바랍니다.

개인형 IRP 퇴직금 수령방법 2가지 완벽 정리 : 운용전략 꿀팁